NACIONALES

Tenga en cuenta el pago de sus impuestos con el Calendario Tributario 2024

La Dirección de Impuestos y Aduanas Nacionales (DIAN) definió el Calendario Tributario 2024 con las fechas para el cumplimiento de las obligaciones tributarias del orden nacional para el próximo año.

Mediante el Decreto 2229 del 22 de diciembre de 2023 del Ministerio de Hacienda y Crédito Público, se establecieron los días hábiles (días no hábiles los sábados, domingos y días feriados), para cumplir con estas obligaciones durante 2024 y los años siguientes.

Impuesto sobre la Renta y Complementario Grandes Contribuyentes

Las personas naturales, jurídicas o asimiladas, los contribuyentes del Régimen Tributario Especial y demás calificados como ‘Grandes Contribuyentes’ a la fecha del cumplimiento de la obligación, deberán presentar la declaración del Impuesto sobre la Renta y Complementario del año gravable 2023 y pagar el valor del impuesto en tres cuotas, de acuerdo con el último dígito del NIT:

• Pago primera cuota: Entre el séptimo y el décimo sexto día hábil de febrero. Es decir, entre el 9 y el 22 de febrero de 2024.

• Presentación de declaración y pago segunda cuota: Entre el séptimo y el décimo sexto día hábil de abril. Es decir, entre el 9 y el 22 de abril de 2024.

• Pago tercera cuota: Entre el séptimo y el décimo sexto día hábil de junio. Para 2024, entre el 13 y el 26 de junio.

Los Grandes Contribuyentes obligados al pago de los puntos adicionales del impuesto sobre la renta, tendrán que liquidar un anticipo por el año gravable 2024.

Estos son: instituciones financieras, las entidades aseguradoras y reaseguradoras, las sociedades comisionistas de bolsa de valores, las sociedades comisionistas agropecuarias, las bolsas de bienes y productos agropecuarios, agroindustriales o de otros commodities; y los proveedores de infraestructura del mercado de valores, y quienes tienen como su principal actividad económica la generación de energía eléctrica a través de recursos hídricos.

El anticipo por el año gravable 2024 será calculado sobre la base gravable del Impuesto sobre la Renta y Complementario del año gravable 2023, y su pago estará dividido en dos cuotas iguales, teniendo en cuenta el último dígito del NIT:

• Pago primera cuota 50%: Entre el séptimo y décimo sexto día hábil de abril. En 2024, entre el 9 y el 22 de abril.

• Pago segunda cuota 50%: Entre el séptimo y décimo sexto día hábil de junio, es decir, entre el 13 y el 26 de junio de 2024.

Impuesto sobre la Renta y Complementario personas jurídicas

Las personas jurídicas, sociedades y asimiladas y los contribuyentes del Régimen Tributario Especial, diferentes a los calificados como Grandes Contribuyentes, deberán presentar la declaración y efectuar, en dos cuotas iguales, el pago del Impuesto sobre la Renta y Complementario año gravable 2023. Para ello deberán tener en cuenta el último dígito del NIT:

• Presentación de declaración y pago de primera cuota: Entre el séptimo y décimo sexto día hábil de mayo: del 10 al 24 de mayo de 2024.

• Pago segunda cuota: Entre el séptimo y décimo sexto día hábil de julio. Del 10 al 23 de julio de 2024.

En las fechas antes mencionadas, es decir, en los mismos plazos definidos para las personas jurídicas, las entidades del sector cooperativo del Régimen Tributario Especial también deberán hacer la presentación y el pago del Impuesto sobre la Renta y Complementario por el año gravable 2023.

Las instituciones financieras, las entidades aseguradoras y reaseguradoras, las sociedades comisionistas de bolsa de valores, las sociedades comisionistas agropecuarias, las bolsas de bienes y productos agropecuarios, agroindustriales o de otros commodities y los proveedores de infraestructura del mercado de valores y quienes tienen como su principal actividad económica la generación de energía eléctrica a través de recursos hídricos, que no se encuentren calificadas como Grandes Contribuyentes y que estén obligadas al pago de los puntos adicionales del impuesto sobre la renta, tendrán que liquidar un anticipo por el año gravable 2024.

Este será calculado sobre la base gravable del Impuesto sobre la Renta y Complementario del año gravable 2023, efectuando el pago en dos cuotas iguales, teniendo en cuenta el último dígito del NIT:

• Pago primera cuota: Entre el séptimo y décimo sexto día hábil de mayo. Del 10 al 24 de mayo de 2024.

• Pago segunda cuota: Entre el séptimo y décimo sexto día hábil de julio. Del 10 al 23 de julio de 2024.

Presencia Económica Significativa – PES en Colombia

Las personas no residentes o entidades no domiciliadas en el país con presencia económica significativa – PES en Colombia que elijan declarar y pagar el Impuesto sobre la Renta y complementarios a través del formulario que defina la DIAN, tendrán que hacer pagos anticipados bimestrales el décimo día hábil de marzo, mayo, julio, septiembre, noviembre y enero, independientemente del último dígito del NIT:

• Enero – febrero: Hasta el 14 de marzo de 2024.

• Marzo – abril: Hasta el 16 de mayo de 2024.

• Mayo – junio: Hasta el 15 de julio de 2024.

• Julio – agosto: Hasta el 13 de septiembre de 2024.

• Septiembre – octubre: Hasta el 18 de noviembre de 2024.

• Noviembre – diciembre: Hasta el 16 de enero de 2025.

La declaración anual de este impuesto tendrá que ser presentada, a más tardar, el décimo cuarto día hábil de abril de 2025. Es decir, el 22 de abril de dicho año.

Impuesto sobre la Renta y Complementario de personas naturales y sucesiones ilíquidas

Los plazos para la presentación de la declaración y el pago del Impuesto sobre la Renta y Complementario de las personas naturales y las sucesiones ilíquidas, correspondientes al año gravable 2023, serán a partir del séptimo día hábil de agosto hasta el décimo séptimo día hábil de octubre. Es decir, entre el 12 de agosto y el 24 de octubre de 2024, de acuerdo con los dos últimos dígitos del NIT.

Las personas naturales residentes en el exterior deben tener en cuenta estos mismos plazos para el cumplimiento de su obligación.

Obras por impuestos

Las personas jurídicas que a 31 de marzo de 2024 soliciten la vinculación del Impuesto de Renta a obras por impuestos tendrán hasta el último día hábil de mayo, que en 2024 será el 31 de mayo, para presentar la declaración y pagar la primera cuota.

A su vez, los Grandes Contribuyentes que sean personas jurídicas y que a 31 de marzo de 2024 pidan la vinculación, tendrán hasta el último día hábil de mayo, es decir el 31 de mayo de 2024, para presentar la declaración del Impuesto sobre la Renta y Complementario, y pagar la segunda cuota, o la primera cuando hayan optado por no pagar la misma.

Por último, hasta el 31 de mayo de 2024 es el plazo para que los contribuyentes, a quienes se les apruebe la vinculación del impuesto de renta a obras por impuestos, consignen en la Fiducia los recursos destinados a la obra o proyecto.

Actualización y presentación de la memoria económica del Régimen Tributario Especial

Quienes pertenecen al Régimen Tributario Especial deben hacer anualmente el proceso de actualización del registro web. La fecha límite para adelantar este trámite es el 30 de junio, independientemente del último dígito del Número de Identificación Tributaria –NIT.

Adicional a lo anterior, deben presentar en la misma fecha la memoria económica, en caso de que hayan obtenido ingresos superiores a 160.000 UVT en el año inmediatamente anterior.

No cumplir a tiempo con estas obligaciones implica la reclasificación en el RUT como contribuyente del Régimen Ordinario.

Declaración anual de activos en el exterior

Los Grandes Contribuyentes, Personas Jurídicas y Personas Naturales, obligados a presentar la declaración anual de activos en el exterior, y para quienes el valor patrimonial de dichos activos al 1 de enero del año a declarar sea superior a 2000 UVT —es decir, más de $94.130.000 para 2024 — tendrán los siguientes plazos para cumplir con esta obligación:

• Grandes Contribuyentes: De acuerdo con el último dígito del NIT, entre el séptimo y décimo sexto día hábil de abril. Es decir, entre el 9 y el 22 de abril de 2024.

• Personas jurídicas: De acuerdo con el último dígito del NIT, entre el séptimo y décimo sexto día hábil de mayo. Es decir, del 10 al 24 de mayo de 2024.

• Personas naturales: De acuerdo con los dos últimos dígitos del NIT, entre el séptimo día hábil de agosto y el décimo séptimo día hábil de octubre. Es decir, entre el 12 de agosto y el 24 de octubre de 2024.

Declaración informativa y documentación comprobatoria de precios de transferencia

Los obligados a la aplicación de las normas que regulan el régimen de precios de transferencia tendrán que presentar la declaración informativa de manera virtual, a través de los servicios informáticos de la DIAN, entre el séptimo y el décimo sexto día hábil de septiembre. Es decir que, en 2024, las fechas de presentación serán del 10 al 23 de septiembre, teniendo en cuenta el último dígito del NIT.

Con respecto a la documentación comprobatoria, esta debe contener un informe maestro con lo relevante del grupo multinacional y un informe local con lo referente a cada tipo de operación hecha que demuestre la correcta aplicación de las normas del régimen de precios de transferencia. Los vencimientos para enviar la documentación comprobatoria son entre el séptimo y el décimo sexto día hábil de septiembre, es decir, entre el 10 y el 23 de septiembre para 2024.

Por último, hasta el décimo día hábil de diciembre se podrá presentar el informe país por país, independientemente del último dígito del Número de Identificación Tributaria – NIT. Para 2024 la fecha es el 13 de diciembre.

Impuesto sobre las Ventas – IVA

Los Grandes Contribuyentes, personas jurídicas y naturales, que sean responsables del Impuesto sobre las Ventas – IVA y que hayan tenido ingresos brutos iguales o superiores a 92.000 UVT a 31 de diciembre del año inmediatamente anterior —es decir, por $3.901.904.000 en el año gravable 2023—tendrán la obligación de presentar y pagar con una periodicidad bimestral el IVA, teniendo en cuenta el último dígito del NIT. También corresponderán los mismos plazos a los responsables de IVA por la prestación del servicio telefónico.

Los vencimientos por cada bimestre son:

• Enero – febrero: Del séptimo al décimo sexto día hábil de marzo. Para 2024, del 11 al 22 de marzo.

• Marzo – abril: Del séptimo al décimo sexto día hábil de mayo. Para 2024, del 10 al 24 de mayo.

• Mayo – junio: Del séptimo al décimo sexto día hábil de julio. Para 2024, del 10 al 23 de julio.

• Julio – agosto: Del séptimo al décimo sexto día hábil de septiembre. Para 2024, del 10 al 23 de septiembre.

• Septiembre – octubre: Del séptimo al décimo sexto día hábil de noviembre. Para 2024, del 13 al 26 de noviembre.

• Noviembre – diciembre: Del séptimo al décimo sexto día hábil de enero. Para 2025, del 13 al 24 de enero.

Los prestadores de servicios desde el exterior tendrán la obligación de presentar la declaración bimestral de IVA y pagar el valor de esta en los siguientes tiempos, independientemente del último dígito del NIT:

• Enero – febrero: Hasta el décimo día hábil de marzo, es decir, en 2024, hasta el 14 de marzo.

• Marzo – abril: Hasta el décimo día hábil de mayo, es decir, en 2024, hasta el 16 de mayo.

• Mayo – junio: Hasta el décimo día hábil de julio, es decir, en 2024, hasta el 15 de julio.

• Julio – agosto: Hasta el décimo día hábil de septiembre, es decir, en 2024, hasta el 13 de septiembre de 2024.

• Septiembre – octubre: Hasta el décimo día hábil de noviembre, es decir, hasta el 18 de noviembre de 2024.

• Noviembre – diciembre: Hasta el décimo día hábil de enero de 2025, es decir, hasta el 16 de enero de 2025.

Para terminar, las personas jurídicas y naturales responsables de IVA, cuyos ingresos brutos a 31 de diciembre del año anterior ¬—es decir, del año gravable 2023— sean inferiores a 92.000 UVT ($3.901.904.000) tendrán la obligación de presentar y pagar la declaración con una periodicidad cuatrimestral. Los plazos establecidos para este caso son:

• Enero – abril: Entre el séptimo y el décimo sexto día hábil de mayo, es decir, entre el 10 y el 24 de mayo de 2024.

• Mayo – agosto: Entre el séptimo y el décimo sexto día hábil de septiembre, es decir, entre el 10 y el 23 de septiembre de 2024.

• Septiembre – diciembre: Entre el séptimo y el décimo sexto día hábil de enero, es decir, entre el 13 y el 24 de enero de 2025.

Impuesto Nacional al Consumo

Los responsables del Impuesto Nacional al Consumo, así como al de bolsas plásticas y al consumo de cannabis tienen la obligación de presentar la declaración y hacer el pago con una periodicidad bimestral, teniendo en cuenta el último dígito del NIT.

• Enero – febrero: Desde el séptimo al décimo sexto día hábil de marzo. Para 2024 las fechas serán entre el 11 al 22 de marzo.

• Marzo – abril: Desde el séptimo al décimo sexto día hábil de mayo. Para 2024 las fechas serán entre el 10 al 24 de mayo.

• Mayo – junio: Desde el séptimo al décimo sexto día hábil de julio. Para 2024 las fechas serán entre el 10 al 23 de julio.

• Julio – agosto: Desde el séptimo al décimo sexto día hábil de septiembre. Para 2024 las fechas serán entre el 10 al 23 de septiembre.

• Septiembre – octubre: Desde el séptimo al décimo sexto día hábil de noviembre. Para 2024 las fechas serán entre el 13 al 26 de noviembre.

• Noviembre – diciembre: Desde el séptimo al décimo sexto día hábil de enero. En 2025 las fechas serán entre el 13 al 24 de enero.

Retención en la Fuente

Los agentes de retención del Impuesto sobre la Renta y Complementario y/o Impuesto de Timbre, y/o Impuesto sobre las Ventas -IVA tendrán la obligación de declarar y pagar las retenciones y autorretenciones efectuadas en cada mes, de acuerdo con el último dígito del NIT. Los plazos serán entre el séptimo y el décimo sexto día hábil de cada mes así:

• Enero: Del 9 al 22 de febrero de 2024.

• Febrero: Del 11 al 22 de marzo de 2024.

• Marzo: Del 9 al 22 de abril de 2024.

• Abril: Del 10 al 24 de mayo de 2024.

• Mayo: Del 13 al 26 de junio de 2024.

• Junio: Del 10 y al 23 de julio de 2024.

• Julio: Del 12 al 26 de agosto de 2024.

• Agosto: Del 10 al 23 de septiembre de 2024.

• Septiembre: Del 9 al 23 de octubre de 2024.

• Octubre: Del 13 al 26 de noviembre de 2024.

• Noviembre: Del 10 al 23 de diciembre de 2024.

• Diciembre: Del 13 al 24 de enero de 2025.

Impuesto Nacional a la Gasolina y al ACPM

El plazo para que los contribuyentes responsables del Impuesto Nacional a la Gasolina y al ACPM presenten y paguen esta obligación es mensual y será hasta el décimo día hábil de cada mes, indistintamente del número de NIT.

• Enero: Hasta el 14 de febrero de 2024.

• Febrero: Hasta el 14 de marzo de 2024.

• Marzo: Hasta el 12 de abril de 2024.

• Abril: Hasta el 16 de mayo de 2024.

• Mayo: Hasta el 18 de junio de 2024.

• Junio: Hasta el 15 de julio de 2024.

• Julio: Hasta el 15 de agosto de 2024.

• Agosto: Hasta el 13 de septiembre de 2024.

• Septiembre: Hasta el 15 de octubre de 2024.

• Octubre: Hasta el 18 de noviembre de 2024.

• Noviembre: Hasta el 13 de diciembre de 2024.

• Diciembre: Hasta el 16 de enero de 2025.

Impuesto Nacional al Carbono

La declaración y el pago del Impuesto Nacional al Carbono se realizará con una periodicidad bimestral, y el plazo será hasta el décimo día hábil de marzo, mayo, julio, septiembre, noviembre y enero así:

• Enero – febrero: 14 de marzo de 2024.

• Marzo – abril: 16 de mayo de 2024.

• Mayo – junio: 15 de julio de 2024.

• Julio – agosto: 13 de septiembre de 2024.

• Septiembre – octubre: 18 de noviembre de 2023.

• Noviembre – diciembre: 16 de enero de 2025.

Régimen Simple de Tributación – RST

Quienes se encuentren inscritos en el Régimen Simple de Tributación – RST tendrán la obligación de presentar la Declaración Anual Consolidada entre el décimo primer y el décimo quinto día hábil de abril. Es decir que para el periodo gravable 2023 las fechas de vencimiento serán entre el 15 y el 19 de abril de 2024, de acuerdo con el último dígito del NIT.

Asimismo, los inscritos en el RST que sean responsables del Impuesto sobre las Ventas – IVA, tendrán la obligación de declarar y pagar la Declaración Anual Consolidada del Impuesto sobre las Ventas – IVA entre el décimo primer y el décimo quinto día hábil de febrero. Para cumplir con esta obligación por el año gravable 2023 las fechas serán entre el 15 y el 21 de febrero de 2024, teniendo en cuenta el último dígito del NIT.

Por último, los contribuyentes del RST deben presentar y hacer el pago de anticipos bimestrales del SIMPLE. Las fechas límites serán entre el séptimo y el décimo sexto día hábil de los meses que corresponda. En 2024 los periodos y plazos para el cumplimiento de esta obligación son:

• Enero – febrero: Del 10 al 24 de mayo de 2024.

• Marzo – abril: Del 13 al 26 de junio de 2024.

• Mayo – junio: Del 10 al 23 de julio de 2024.

• Julio – agosto: Del 10 al 23 de septiembre de 2024.

• Septiembre – octubre: Del 13 al 26 de noviembre de 2024.

• Noviembre – diciembre: Del 13 al 24 de enero de 2025.

Impuesto al Patrimonio

Las personas naturales y/o sucesiones ilíquidas que a 1 de enero de cada año tengan un patrimonio líquido, es decir, el patrimonio bruto menos las deudas a cargo, igual o superior a 72.000 UVT ($ 3.888.680.000 año 2024), tendrán la obligación de presentar la declaración y pagar en dos cuotas de 50% cada una, el impuesto a cargo.

La presentación de la declaración y pago de la primera cuota será entre el séptimo y el décimo sexto día hábil. Es decir, para 2024, entre el 10 y el 24 de mayo. El pago de la segunda cuota deberá hacerse el décimo día hábil de septiembre. En 2024 será el 13 de septiembre.

Impuesto nacional sobre productos plásticos de un solo uso utilizados para envasar, embalar o empacar bienes

Los contribuyentes responsables de este tributo tendrán que declarar y pagar esta obligación por los años gravables 2022 y 2023 el décimo séptimo día hábil de febrero de 2024. Es decir, el 23 de febrero.

Impuesto a las bebidas ultraprocesadas azucaradas y a los productos comestibles ultraprocesados industrialmente y/o con alto contenido de azúcares añadidos, sodio o grasas saturadas

La presentación de la declaración y el pago de este impuesto tendrá que efectuarse, con una periodicidad bimestral, el décimo día hábil de los meses que corresponda, independientemente del Número de Identificación Tributaria -NIT. Para 2024, los vencimientos serán los siguientes:

• Enero – febrero: El 14 de marzo de 2024.

• Marzo – abril: El 16 de mayo de 2024.

• Mayo – junio: El 15 de julio de 2024.

• Julio – agosto: El 13 de septiembre de 2024.

• Septiembre – octubre: El 18 de noviembre de 2024.

• Noviembre – diciembre: El 16 de enero de 2025.

Los vencimientos definidos en el Decreto 2229 pueden consultarse en el calendario tributario https://www.dian.gov.co/Calendarios/Calendario_Tributario_2024.pdf

Valor de la UVT para 2024

La Dirección de Impuestos y Aduanas Nacionales – DIAN expidió la Resolución 000187 del 28 de noviembre de 2023, en la que se determinó que la Unidad de Valor Tributario – UVT aplicable en 2024 es de $47.065.

Fuente: DIAN

NACIONALES

Ofertan más de 1.100 vacantes para ingresar a la planta administrativa de la DIAN

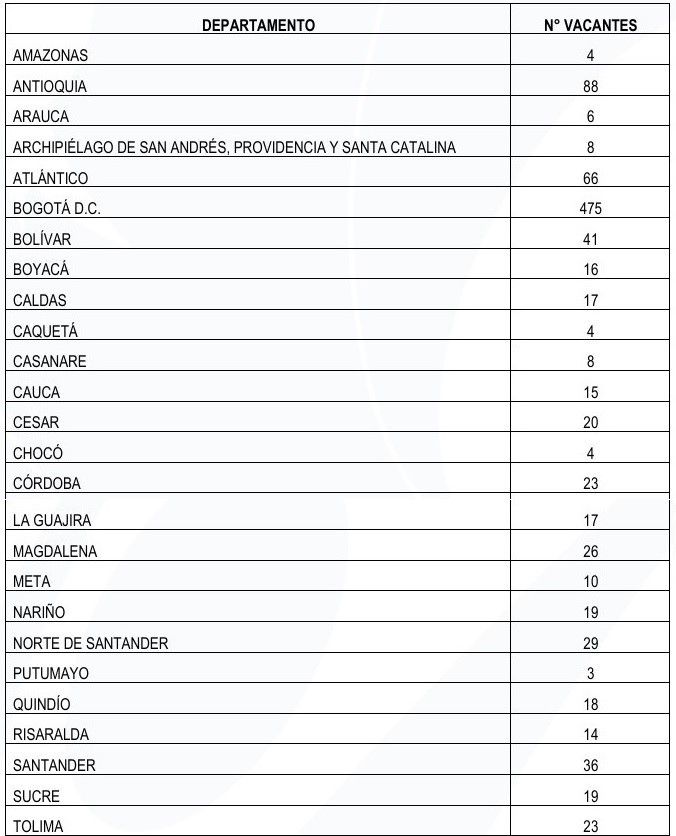

En un trabajo conjunto, la Comisión Nacional del Servicio Civil (CNSC) y la Dirección de Aduanas e Impuestos Nacionales (DIAN) ofertan un total de 1.142 vacantes para ingresar como servidor de planta, en los niveles asistencial, profesional y técnico, a través del proceso de selección DIAN 2676.

• Asistencial: 79 vacantes

• Técnico: 308 vacantes

• Profesional: 755 vacantes

Las inscripciones están abiertas hasta el 06 de febrero para que cualquier colombiano mayor de edad y que cumpla con los requisitos del empleo al que esté interesado, se postule a una de estas disponibles en varios los departamentos del país.

Un aspecto importante a tener en cuenta es que los empleos ofertados pertenecen a la planta administrativa de la DIAN y son distintos a los ofrecidos en convocatorias anteriores. Esto se debe a que la CNSC adelanta anualmente procesos de selección para el ascenso y el ingreso a la entidad, y cada concurso de méritos responde a necesidades específicas de la DIAN. Estos procesos se desarrollan en cumplimiento de lo establecido en el Decreto 927 de 2023, el cual dispone que los concursos deben ajustarse a los perfiles y competencias requeridos en cada vigencia.

En este sentido, no todos los procesos de selección son iguales, dado que las necesidades institucionales varían. Estos concursos tienen como propósito fortalecer la carrera administrativa, garantizar la transparencia en el acceso al empleo público, atender nuevas demandas del servicio público y modernizar el talento humano de la entidad.

En el proceso de selección DIAN 2676 se ofertan vacantes que no pueden ser provistas mediante el uso de listas de elegibles, teniendo en cuenta el estudio técnico realizado por la CNSC. Esto se debe a que dichos cargos requieren perfiles y características específicas que solo pueden ser cubiertos a través de un concurso abierto, garantizando así la igualdad de condiciones para todos los aspirantes.

Algunas de las disciplinas o áreas de conocimiento requeridas como requisito para los empleos ofertados son, Administración, Economía, Derecho, Comunicación Social, Psicología, Sociología, Contaduría Pública, diferentes Ingenierías, Lenguas Modernas, entre otras y los rangos salariales son de hasta $4.100.00 para el nivel asistencial, hasta $7.100.000 para el nivel técnico y hasta $17.600.000 para el nivel profesional.

Para los jóvenes que buscan su primer empleo o personas sin experiencia hay 276 vacantes siendo una gran oportunidad para ingresar al sector público y a una de las entidades más queridas por los colombianos.

Los ciudadanos interesados en participar deberán realizar su inscripción únicamente en SIMO, así como pagar los derechos de participación, de acuerdo con el nivel para el que apliquen, en las sucursales de Bancolombia, corresponsales bancarios, por el botón PSE y el botón Bancolombia.

Para este año, los valores son:

• Para los niveles técnico y asistencial: $58.400

• Para los empleos pertenecientes a los demás niveles jerárquicos: $87.550

Es importante recordar que cada aspirante puede aplicar solo a una vacante, no haber aplicado a la modalidad ascenso, y realizar la inscripción con tiempo.

¿Cómo participar?

1. Consulte el acuerdo y el anexo en el que se establecen las reglas del proceso de selección la página web de la CNSC (Procesos en desarrollo) https://www.cnsc.gov.co/convocatorias/dian2676?field_tipo_de_contenido_convocat_target_id=65

2. Ingrese a la página web y haga clic en el sistema de registro SIMO o entre directamente a través de https://simo.cnsc.gov.co/

3. Regístrese para establecer su usuario y la contraseña.

4. Consulte el empleo que se ajusta a su perfil e identifique el número de la Oferta Pública de Empleo de Carrera (OPEC) correspondiente. En esta encontrará la información general del cargo (dependencia, ciudad o municipio, número de vacantes); manual de funciones del empleo y requisitos específicos como estudios y experiencia.

5. En el panel de control digite el número de la OPEC o seleccione la lista desplegable del campo convocatoria.

6. Puede marcar como favorito o seleccionar la vacante de su interés para acceder al formulario. Haga clic en el botón confirmación de empleo. Le saldrán las opciones de pago de los derechos de participación.

7. Luego de realizar el pago, deberá formalizar su aspiración en el botón Inscripción. Verifique la información y marque aceptar.

NACIONALES

ICETEX amplió el plazo para acceder a créditos para técnicos, tecnólogs y diplomados

Hasta el próximo 20 de marzo el ICETEX amplió la etapa de solicitudes de créditos educativos para que las y los estudiantes colombianos obtengan financiación para cursar en Colombia programas de Educación para el Trabajo y el Desarrollo Humano y Educación Continuada (diplomados, certificaciones y capacitaciones en segundo idioma).

“Con estas dos líneas de crédito le apostamos a financiar programas para una formación en menos tiempo y a un costo menor, a través de programas que tienen un impacto inmediato en las necesidades laborales y productivas del país. Son oportunidades que impulsamos y que apuntan al panorama de formación académica y productiva en un mundo en constante actualización”, sostuvo el presidente del ICETEX, Álvaro Urquijo.

Formación que apunta a las exigencias del mundo productivo actual

La línea de crédito para acceder a programas de Educación para el Trabajo y Desarrollo Humano está orientada a financiar programas de formación técnico laboral y de formación académica, con el objeto de complementar, actualizar y suplir conocimientos. Esta modalidad financia el valor de la matrícula y el beneficiario reembolsa el 30 % del crédito mientras estudian el restante 70 % luego de la graduación y en un término de 1,5 veces el periodo de estudios financiado.

En cuanto a la convocatoria para Educación Continuada, esta línea de financiación costea la matrícula para diplomados, certificaciones y capacitaciones en segundo idioma en el país. Está dirigida estudiantes en niveles técnicos, tecnólogos o profesionales, con cinco semestres cursados y aprobados en Instituciones de Educación Superior con reconocimiento del Ministerio de Educación Nacional. El beneficiario/a reembolsa el 30 % en época de estudios y el restante 70 % luego de la graduación en un plazo de hasta de 24 meses.

Entre los principales requisitos que debe cumplir cada aspirante están el ser colombiano, estar admitido en el programa a financiar en una institución educativa con convenio con ICETEX, presentar un deudor solidario (quien es la persona natural que firmará las garantías de respaldo a la deuda), y, si ya ha sido beneficiario de una financiación anterior con el ICETEX, haber cancelado mínimo el 50 % de dicha obligación y estar al día en los pagos.

Para conocer más sobre los términos de la convocatoria de créditos para Educación Continuada y ETDH, las personas interesadas deben ingresar a www.icetex.gov.co y dirigirse a la sección ‘Créditos educativos, Plan ETDH y Educación Continuada’.

Todos los trámites ante el ICETEX se deben realizar de manera directa, sin intermediarios. Esta gestión es propia del aspirante o beneficiario y no tienen costo. La entidad reitera su llamado para que las y los aspirantes de las convocatorias no se dejen engañar por tramitadores. Quienes conozcan estos casos, deben reportarlos al correo denunciatramitadores@icetex.gov.co.

NACIONALES

Gobierno monitorea proyectos de gas natural para garantizar suministro en todo el país

El Gobierno nacional comenzó, a través del ministerio de Minas y Energía, a monitorear todos los proyectos de gas natural existentes en el país que permitan garantizar el abastecimiento interno del energético.

El balance de estos proyectos estratégicos permitirá a la cartera energética saber exactamente con qué cantidad de gas cuenta el país, para fortalecer el esfuerzo institucional y asegurar el adecuado funcionamiento del sistema energético nacional.

El ministerio informó que esta acción se desarrolla en el marco de las funciones constitucionales y legales del Estado para garantizar la prestación eficiente, continua e ininterrumpida de los servicios públicos.

A través de la Circular 40001 del 9 de enero de 2026, se busca recopilar información técnica y objetiva sobre los proyectos que aportan o pueden aportar nueva molécula, firmeza y confiabilidad al sistema, así como identificar barreras o dificultades que puedan afectar su entrada oportuna en operación.

En la circular se encuentra el enlace para consignar la información requerida en el formulario oficial que deberá ser diligenciada por los agentes del sector.

Con la información que aporten los gestores del mercado, el ministerio de Minas y Energía adelantará acciones que permitan anticipar riesgos y acompañar la materialización de proyectos estratégicos que contribuyen al abastecimiento de gas combustible para el consumo interno.

Además, se realizará el análisis técnico para organizar el portafolio de proyectos estratégicos del sector gas y desarrollar estrategias de diálogo con los actores orientadas a fortalecer la gobernanza energética, promover la articulación interinstitucional y facilitar la coordinación con las entidades competentes.

La cartera, igualmente, recordó que este ejercicio no tiene carácter sancionatorio, no sustituye obligaciones regulatorias, contractuales ni de reporte ante otras autoridades, y se limita exclusivamente a fines de seguimiento y gestión, de conformidad con las competencias asignadas al Estado.

“El gas combustible sigue siendo un energético esencial para los hogares, la industria, el transporte y la prestación de servicios públicos. Con este ejercicio queremos tener información clara y oportuna para cumplir con la responsabilidad constitucional de asegurar su abastecimiento y confiabilidad”, explicó el ministro del sector, Edwin Palma Egea.

-

CASANARE7 horas ago

CASANARE7 horas agoSe consolida una buena noticia, el Centro Social en Yopal ya tiene predio con escrituras

-

CASANARE6 horas ago

CASANARE6 horas agoActivan vigilancia sanitaria tras detectar foco de rabia bovina en una vereda de Yopal

-

CASANARE7 horas ago

CASANARE7 horas agoEstablecen ruta de protección infantil en el Resguardo Indígena de Caño Mochuelo

-

CASANARE7 horas ago

CASANARE7 horas agoEn Yopal, titulación de La Bendición avanza con respaldo del gobierno nacional

-

CASANARE7 horas ago

CASANARE7 horas agoEstudio evaluará posible ajuste de tarifas de transporte interveredal en Yopal